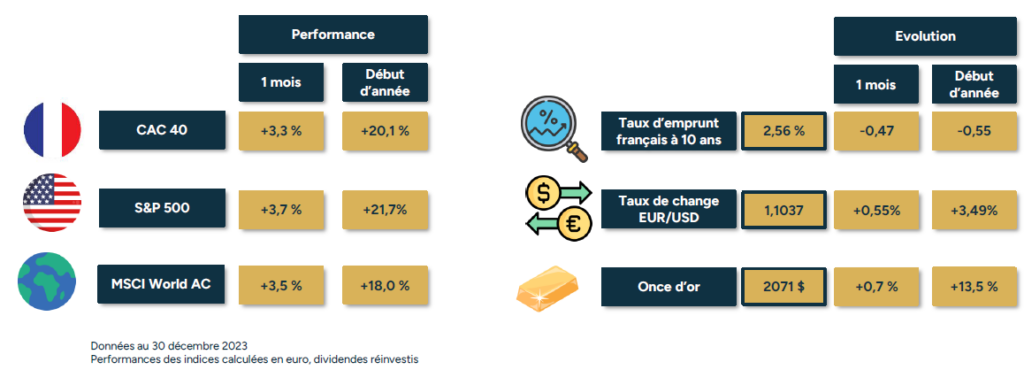

Une année 2023 riche en rebondissements

Une fois n’est pas coutume, 2023 a déjoué tous les pronostics macroéconomiques, monétaires et boursiers du début de l’année. Après un millésime 2022 marqué par la mise en marche du cycle de hausse des taux d’intérêt des banques centrales, le consensus des économistes craignait un ralentissement marqué des économies occidentales. Les déboires des banques américaines au premier trimestre ont accentué ce sentiment, avec un taux d’emprunt américain à 10 ans qui s’établissait à 3,30% au début du mois d’avril. On parlait alors d’un risque de « hard-landing » de l’économie américaine, cette situation d’atterrissage brutal où le durcissement des conditions financières aurait entrainé une récession marquée. Face à la résilience du marché de l’emploi le consensus s’est finalement accordé sur un « soft-landing » (atterrissage en douceur) à la fin du printemps, puis sur un « no-landing » (pas de ralentissement économique) à l’amorce des beaux jours, alors que les données d’inflation se mettaient soudainement à réaccélérer.

Les marchés et les banquiers centraux se sont alors lancés dans un jeu du chat et de la souris. Les différents responsables de la Réserve Fédérale maintenant une posture très « faucon » (i.e. restrictive) dans leur discours ont poussé les marchés à valoriser des taux d’intérêts plus élevés plus longtemps. Le taux d’emprunt américain à 10 ans a atteint un pic à 5% en octobre alors que 4 mois avant se posait sérieusement la question de la fin du cycle de hausse des taux.

Le net ralentissement de l’inflation en octobre et novembre a donné le coup d’envoi du « happy end » de 2023 avec un rally obligataire historique, particulièrement appuyé par les déclarations de Jerome Powell a l’issue de la dernière réunion de politique monétaire de la Fed en 2023. Il a cette fois rejoint les anticipations du marché en adoptant une posture plus « colombe » (i.e. accommodante) en indiquant que nous nous trouvions à un tournant de politique monétaire : la Fed baissera ses taux en 2024 face au ralentissement de l’inflation et à la dégradation de la conjoncture. Le scénario parfait semblait se dessiner pour les marchés : une inflation sous contrôle sans destruction de la croissance. Ils l’ont alors valorisé à une vitesse fulgurante avec un rebond des actions de 15% et une baisse des rendements obligataires de plus de 100 points de base en l’espace de deux mois.

Quel scénario pour la suite ?

Les premières séances de l’année boursière 2024 relativisent avec l’hyper optimisme du mois de décembre. Sommes-nous allés trop vite, trop fort ? Même si la Fed rejoint le marché sur le fait que les taux baisseront en 2024, un désaccord persiste sur l’ampleur du mouvement. De 0,75% de baisse prévus par la Réserve Fédérale, on passe à 1,50% en ce qui concerne les anticipations du marché. On a donc deux histoires macroéconomiques très différentes selon le scénario de chacun.

L’inflation devrait atteindre la cible des banques centrales, ce qui permettrait à ces dernières de procéder aux baisses de taux envisagées. Les baisses supplémentaires attendues par les marchés intègrent, concomitamment à la normalisation de l’inflation, l’idée d’un ralentissement économique plus marqué qu’à l’heure actuelle. La grande question ne réside plus dans la trajectoire de l’évolution des prix (c’était la question de 2023) mais dans le niveau de l’atterrissage de la fin du cycle économique. Où nous situerons-nous entre hard-landing, soft-landing et no-landing ?

Nous pensons que malgré un ralentissement logique de milieu de cycle, la croissance mondiale restera soutenue par la vigueur de la consommation et la bonne tenue du marché du travail dans les pays développés. On ne devrait pas assister à une récession forte et généralisée.

Les spéculations vont bon train également en ce qui concerne la Banque Centrale Européenne à une différence près. La Fed dispose d’un mandat dual qui consiste à maintenir la stabilité des prix et concourir au plein emploi. Le mandat de la BCE se limiter à la maitrise de l’inflation. C’est notamment pour cette raison que, malgré une économie allemande en contraction, elle conserve une posture toujours aussi « faucon ». Ce dernier s’explique également par les pressions inflationnistes qu’elle considère plus persistantes, notamment en ce qui concerne les services en zone Euro. Il nous parait évident que Christine Lagarde emboitera le pas de Jerome Powell car l’Europe traverse actuellement la phase la plus basse de son cycle économique. Néanmoins, elle attendra des réponses budgétaires plus fortes pour contrer le ralentissement de la croissance, alors que la vigueur de l’économie américaine n’aurait pas été la même sans l’Inflation Reduction Act (mesures de soutien aux entreprises en faveur de la transition énergétique).

Dans tous les cas, l’année 2024 pourrait voir la volatilité se maintenir pour toutes les classes d’actifs, entre l’évolution des perspectives économiques, le risque politique (trois quarts de la population mondiale appelés aux urnes en 2024) et géopolitique. Même si nous sommes prudents à court terme, nous écartons le risque d’une correction majeure des marchés actions liée à la macro dans la mesure où, si l’économie freinait brutalement, nous aurions une réponse rapide des banques centrales qui disposent de marges de manœuvre confortables.

Quel impact sur les portefeuilles ?

Compte tenu des belles performances des indices récemment, il sera primordial de conserver une gestion active et de la latitude pour s’adapter à l’évolution de la macroéconomie. Malgré le potentiel de baisse de taux, nous ne surpondérons pas les actifs risqués pour l’heure et continuons de profiter du rendement offert par le monétaire et les obligations à duration courte. L’obligataire est désormais incontournable dans un portefeuille diversifié, à la fois pour profiter des rendements réels positifs offerts par le crédit de bonne qualité mais également pour se couvrir contre une éventuelle détérioration de la conjoncture économique. Comme cela fut le cas en mars 2023 lors des faillites bancaires américaines, la corrélation entre les actions et les taux peut s’inverser rapidement en cas de stress de marché.

Concernant l’exposition actions, les performances de l’année 2023 nous poussent, là aussi, à conserver une approche réactive et opportuniste. Il nous parait important de ne pas rester à l’écart des grandes valeurs technologiques exposées à la thématique de l’intelligence artificielle. Néanmoins, les 7 magnifiques (Microsoft, Apple, Alphabet, Nvidia, Amazon, Tesla, Meta) représentent aujourd’hui un tel poids dans les indices mondiaux (près de 30% de la capitalisation du S&P 500) qu’il est primordial de s’écarter de la concentration de ces-derniers, ne serait-ce que dans une logique de gestion du risque. Nous conservons une vue positive sur les actions mais estimons qu’une diffusion de l’appétit pour le risque à d’autres gisements de la cote pourrait se manifester en 2024. Nous avons par exemple atteint des niveaux de décote records pour les petites capitalisations face aux grandes capitalisations. Sans parler d’un rattrapage généralisé, nous estimons que certaines histoires de croissance sont aujourd’hui largement sous valorisées par les marchés financiers, en témoignent la hausse des annonces de rachat d’entreprises ou de sorties de la cote depuis quelques semaines. Généralement plus sensibles aux variations de taux, les petites capitalisations ont donc été fragilisées par le mouvement de remontée des taux. La détente monétaire pourrait permettre aux sociétés les mieux gérées d’effectuer de beaux rebonds boursiers.

Achevé de rédiger le 11 janvier 2024. Cet article est publié dans un but informatif et ne constitue pas une offre de souscription. Les opinions formulées sont susceptibles d’évoluer en fonction des conditions de marché et ne constituent pas un engagement ou une garantie. Les performances passées ne préjugent pas des performances futures.